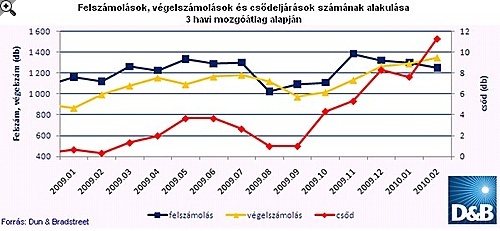

A fél éve érvényben lévő új csődtörvény nem szorította vissza a felszámolások számát. 2009. szeptember 1-je, az új csődtörvény megszületése óta csupán 42 vállalat próbálta működését reorganizálni a csődvédelem keretein belül, míg a felszámolások száma továbbra is magas, havonta több mint 1200. A csődeljárás a nagykereskedelemmel és az ingatlanügyletekkel foglalkozó vállalatoknál volt a legjellemzőbb, valamint területileg a fővárosban éltek legtöbben ezzel a jogi lehetőséggel - áll a Dun & Bradstreet elemzésében.

2009 szeptemberétől 2010. február végéig 7934 magyar vállalatot érintett felszámolás, míg ugyanebben az időszakban csupán 42 darab vállalati csődeljárás indult. Az adósok továbbra is ódzkodnak a csődeljárás indításától. Ennek okai között említhetjük, hogy az új csődtörvény szerint az adósnak kötelessége értesítenie bankját. Így az új csődtörvény értelmében a korrekt adósok érdeke a csődjelentés, míg a tisztességtelen adósokat vagy a csődeljárás eltitkolására vagy a felszámolási eljárás hitelező oldalról való indításának kivárására ösztönözheti. Ráadásul a csődeljárás esetén kötelező értesítés elmulasztása csupán 800 ezer Ft pénzbüntetéssel súlyható, így az alacsony büntetés érdekelté teheti a rosszhiszemű adósokat a bejelentés elmulasztásában.

A helyzetet nehezíti, hogy a magyar köznyelv a csőd fogalmát negatívan, megbélyegzően értékeli, ahelyett, hogy a lehetséges reorganizációt látná benne. Egy nehézségekkel küzdő vállalat számára, a csőd bejelentése, a köznyelvi előítéletek miatt sok esetben az új ügyfelek elriasztását is jelenti. Mivel sokszor még a hitelezők is rosszul értelmezik a csőd fogalmát, így nem róható fel a vásárlóknak, hogy pont a legkritikusabb helyzetben nem mennek be a csődöt jelentett üzletbe, nem vesznek igénybe a csődöt jelentett vállalattól szolgáltatást. Sőt még a reorganizációhoz hitelhez sem juthat, illetve szállítói nagy valószínűséggel csak készpénzes fizetési opciót tesznek lehetővé a csődbejelentés után.

Hiába volt az új csődtörvény célja a felszámolási eljárások visszaszorítása, és a reorganizáció elősegítése, ez eddig nem teljesült. A felszámolások száma ugyan az elmúlt 4 hónapban már csökken, és februárban már a végelszámolások száma is meghaladta a felszámolások számát, a gyenge csökkenést mégsem a fél év alatt alig 50 csődeljárás eredményezte, illetve megkérdőjelezhető, hogy ez a tendencia tovább folytatódik-e.

A felszámolási eljárások során a hitelezői igények igen alacsony aránya térül meg. A Felszámolók és Vagyonfelügyelők Országos Egyesülete (FOE) adatai alapján a felszámolási eljárásokban résztvevő cégek 80 százaléka már vagyon nélküli vállalat. Sőt még az APEH is nehezen jut pénzéhez egy felszámolás alkalmával, hiába A besorolású hitelező. Az APEH a felszámolások során kintlévőségeinek kevesebb, mint 5 százalékát tudja behajtani. Egy rosszabb besorolású hitelezőnél ez az arány csupán néhány százalék lehet. A legjobb helyzetben a jelzáloggal rendelkező hitelezők vannak, mivel ők a FOE adatai alapján kintlévőségeiknek átlagosan 90 százalékához jutnak hozzá egy felszámolás során. A felszámolások alatti gyenge fizetőképesség miatt nagy szükség lenne egy olyan eljárásra, amiből a hitelezők jobban jönnek ki. A jelenlegi törvényi keretek között a vállalatok nem tehetnek mást, mint hogy folyamatosan résen vannak.

Keleti József, a Dun & Bradstreet Kft. ügyvezető igazgatója szerint a jelen gazdasági környezetben működő vállalatok esetében elengedhetetlen a tudatos kockázatkezelés, késő akkor cselekedni, amikor baj van. Ha a hitelezők már csak a felszámolási eljárás alatt próbálják érvényesíteni követeléseiket, nagy valószínűséggel alig jutnak pénzükhöz. Csődeljárás alatt ugyan nagyobb esélye van a tartozások kiegyenlítésére, azonban a csődeljárások száma alacsony, illetve miért ne előznénk meg a bajt, ha erre mód van.

JÓL JÖNNE 5 MILLIÓ FORINT?

Amennyiben 5 000 000 forintot igényelnél 5 éves futamidőre, akkor a törlesztőrészletek szerinti rangsor alapján az egyik legjobb konstrukciót havi 106 053 forintos törlesztővel a CIB Bank nyújtja (THM 10,39%), de nem sokkal marad el ettől az MBH Bank (THM 10,61%-ot) ígérő ajánlata sem. További bankok ajánlataiért, illetve a konstrukciók pontos részleteiért (THM, törlesztőrészlet, visszafizetendő összeg, stb.) keresd fel a Pénzcentrum megújult személyi kölcsön kalkulátorát. (x)

Különösen gazdasági válság idején fontos az üzleti partnerek leinformálása, átfogó kép alkotása pénzügyi helyzetükről. A válság körültekintésre ösztönzi a vállalatokat. Eddig elég volt minden vevőigényt azonnal kielégíteni, az érdeklődőket válogatás nélkül kiszolgálni, míg manapság már elengedhetetlen az üzleti partnerek fizetőképességének előzetes vizsgálata. Azonban nemcsak a vevői oldal pénzügyi helyzetének ellenőrzésére célszerű erőforrást fordítani, hanem a szállítói oldal ellenőrzése is egyre kritikusabbá válik. Nehéz helyzetbe kerülhet például egy olyan vállalat, akinek legfontosabb beszállítójának helyzete romlik annyira, hogy már nem tudja határidőre teljesíteni a megrendeléseket, és emiatt le kell állítania például a gyártósorát.

Azoknak a vállalatoknak, amelyek hosszú távon talpon akarnak maradni, már nem elég csak a csődjelentéseket, felszámolásokat figyelniük. Különösen egy nagyobb üzlet megkötésekor elengedhetetlen a partner pénzügyi adatainak vizsgálata, fizetőképességének vizsgálata, illetve az együttműködés alatt a partnerek pénzügyi helyzetének folyamatos nyomonkövetése.

-

A fizikai üzletek nem tűnnek el, csak átalakulnak: ők nyerték a Visa Boltok Boltja versenyét

Az online kereskedelem térnyerése nem szorította ki a fizikai boltokat, hanem új pályára állította őket.

-

75 kupon, akár 50% kedvezmény - így spórolhatsz a tavaszi bevásárláson a SPAR-ral (x)

Új akcióval köszönti a tavaszt a SPAR országszerte.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában