Az MNB legfrissebb Lakáspiaci jelentése szerint 2025 végére közel 29 százalékra gyorsulhat az éves lakásár-növekedés országos átlagban, ami 25 éve nem látott szintet jelent.

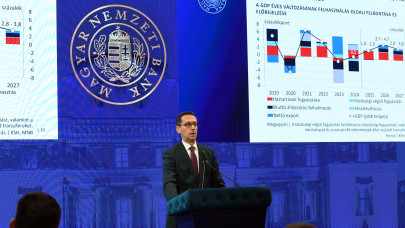

A magyar bankrendszer stabil, erős tőkehelyzettel és jelentős likviditási tartalékokkal érkezett a jelenlegi komplex, kihívásokkal teli időszakba. A turbulens gazdasági környezetben tovább nőttek a hitelkockázatok, kiemelten az energiaárakra érzékeny portfóliókban. Az emelkedő kamatkörnyezet és a háború okozta bizonytalanság következtében a hitelbővülés dinamikájának visszaesésére számítunk a vállalati és háztartási szegmensben egyaránt - írja az MNB csütörtökön megjelent közleménye.

Az emelkedő infláció, az európai energiaválság, illetve a mélyülő geopolitikai feszültségek határozzák meg leginkább a nemzetközi gazdasági folyamatokat. Az orosz-ukrán háború elhúzódása érdemben befolyásolja az Európai Unió gazdaságának teljesítményét és pénzügyi stabilitását. A rendkívül magas energiaárak csökkentik a háztartások szabadon elkölthető jövedelmét, illetve súlyos költségnövekedést terhelnek a vállalatokra. Az inflációs kockázatok növekedése miatt számos jegybank szigorított eszközvásárlási programján és kamatkondícióin. Az európai bankoknak számos kihívás együttes kezelésére kell felkészülnie, melyek kapcsán az Európai Rendszerkockázati Testület (ESRB) figyelmeztetést adott ki.

A romló gazdasági környezet a hazai gazdaságot is negatívan érinti, és érdemi kockázatot jelent a portfólióminőségre. A nemteljesítő hitelek aránya kis mértékben elmozdult historikus mélypontjáról, a lakossági szegmensben 4,2 százalékot, a vállalati szektorban pedig 3,9 százalékot tett ki a félév végén. A kiemelten sérülékeny hitelportfólió kezelhető mértékű kockázatot jelent a bankrendszer számára.

Becslésünk szerint a 2022 őszéig megfigyelhető hatások együttes eredményeként a hazai, hitellel rendelkező kkv-k bedőlési valószínűségének mediánja 2,9 százalékról 4,7 százalékra növekedhetett

- írják, és azt is hozzáteszi,k, hogy a lakossági rezsiköltségek megugrásának hatására a hitelintézeti szektor jelzáloghiteleinek NPL-rátája 2 százalékponttal emelkedhet 2023 végére, az energiafogyasztásban történő alkalmazkodással azonban ez az emelkedés érdemben kisebb lehet.

Meglátásuk szerint az állami intézkedések idén és jövőre jelentősen csökkentik a bankrendszer jövedelmezőségét. A hitelintézeti szektor 2022 első félévében 200 milliárd forint adózott eredményt ért el az egyedi, nem konszolidált adatok alapján, amivel a sajáttőke-arányos megtérülés 10 százalékról 7 százalékra süllyedt.

A jövedelmezőség csökkenése és a tőkepótlási lehetőségek beszűkülése középtávon a hitelezési kapacitások mérséklődéséhez vezethet.

Az MNB véleménye szerint a magyar bankrendszer ellenálló képessége erős, jelentős tőke és likviditási pufferekkel érkezett a jelenlegi, komplex kihívásokkal teli időszakba. Bár a bankok likviditási puffere enyhén szűkült, továbbra is bőséges tartalékok állnak rendelkezésükre. A bankszektor egy jelentős likviditási sokk esetén is teljesítené a szabályozói követelményeket.

Bárkinek járhat ingyen 8-11 millió forint, ha nyugdíjba megy: egyszerű igényelni!

A magyarok körében évről-évre nagyobb népszerűségnek örvendenek a nyugdíjmegtakarítási lehetőségek, ezen belül is különösen a nyugdíjbiztosítás. Mivel évtizedekre előre tekintve az állami nyugdíj értékére, de még biztosítottságra sincsen garancia, úgy tűnik ez időskori megélhetésük biztosításának egy tudatos módja. De mennyi pénzhez is juthatunk egy nyugdíjbiztosítással 65 éves korunkban és hogyan védhetjük ki egy ilyen megtakarítással pénzünk elértéktelenedését? Minderre választ kaphatsz ebben a cikkben, illetve a Pénzcentrum nyugdíj megtakarítás kalkulátorában is. (x)

A bankrendszer konszolidált tőkemegfelelési mutatója 18,5 százalékra mérséklődött a félév végére, ami erős sokkellenálló-képességről tanúskodik, miután még a súlyosabb és elhúzódó stressz-szcenárió esetén is mindössze átmeneti, kezelhető mértékű tőkehiány keletkezik szektor szinten.

A háztartások és vállalatok pénzügyi intézményektől történő hitelfelvételének mérséklődése várható.

A magánszektor hitelállománya dinamikusan bővült 2022 első felében. Előretekintve a magasabb kamat- és működési költségszint, valamint a megnövekedett bizonytalanság a beruházási hitelkereslet visszaesését eredményezi. Jelentősen növekedett a devizahitelek kibocsátása a vállalati hitelpiacon, azonban ezen hitelfelvevők többsége rendelkezik devizabevétellel.

A lakossági hitelkibocsátás a kiemelkedő első félévet követően a harmadik negyedévben lassult. Az emelkedő kamatkörnyezet és a magasabb lakásárak miatt a lakáshitel-kereslet visszaesése várható. A következő félében a bankok döntő többsége mind a lakossági, mind a vállalati hitelek feltételének szigorítását tervezi, ennek megfelelően a fennálló hitelállomány éves növekedési ütemének érdemi csökkenésére számítunk.

Hitelrobbanás Magyarországon: rég akartak ennyire eladósodni az emberek, önként sétálnak a csapdába?

Az MNB legfrissebb lakossági megtakarítási felmérése szerint javultak a magyarok anyagi helyzetükre vonatkozó várakozásai.

-

Legendák a polcokon: vasárnapig akár közel féláron kaphatók a Lidl vásárlók legkedveltebb termékei

A friss vajas croissant és a Milbona kávés tejitalt november 16. vasárnapig jelentős kedvezménnyel lehet megvásárolni.

-

Nyakunkon a Black Friday, egyszer használatos bankkártyával lehet a legbiztonságosabb az online fizetés

A Gránit Bank ügyfélkörének digitális affinitását jelzi, hogy körükben az egyszer használatos kártya (EHK) használata még magasabb, az ügyfelek harmada él ezzel a lehetőséggel.

-

Három bankot is felvásárolt, most már a tőzsdére lépne a magyar közösségi bank

A Pénzcentrum Fáy Zsoltot, a MagNetbank elnökét az elmúlt évek akvizícióiról, a növekedési tervekről, közösségi bankolásról, de a permakultúrális gazdálkodásról is kérdezte.

-

HL: Az öngondoskodás nem végrendelet – így adhat valódi védőhálót a családjának (x)

A legtöbben úgy gondolkodnak az öngondoskodásról, mint megtakarításról vagy jól megírt végrendeletről.