Továbbra is visszafogott a hitelkínálat Magyarországon, a hitelkereslet azonban már élénkülni látszik - derül ki a Magyar Nemzeti Bank (MNB) ma közzétett legfrissebb hitelezési felméréséből, melyet a bankok megkérdezésével végeztek a jegybanknál. A devizahitelezést szigorító szabályozás a forinthiteleket helyezi előtérbe.

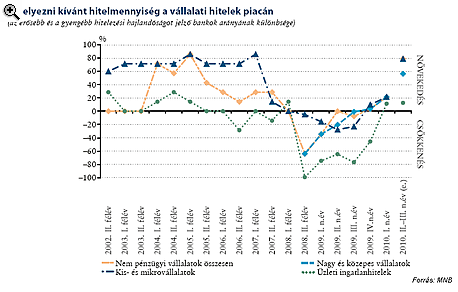

A bankok továbbra is jelentős hitelezési kockázatokat érzékelnek a vállalati hitelezésben, ezért itt nem jelentkezett még fellendülés - mondta el Tabák Péter igazgató, az MNB Pénzügyi stabilitás szakterület vezetője egy mai sajtótájékoztatón. A vállalati szegmensben a 2007 második fele óta tartó szigorítási ciklus valószínűleg véget ért, de a szigorú hitelezési feltételek fennmaradnak a bankok várakozásai szerint - ismertette Tabák Péter.

|

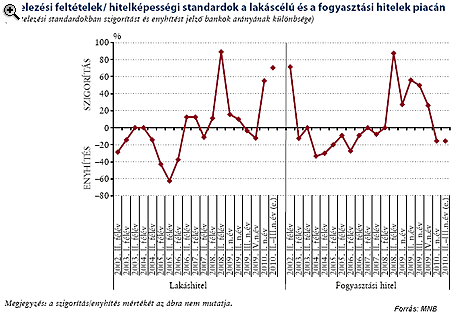

A forinthitelek iránti keresletben két csúcsot lehetett látni az elmúlt időszakban: egyrészt tavaly nyáron a támogatott forinthitelek kifutása idején, majd pedig egy ennél nagyobbat a legutóbbi negyedévben, döntően a devizahitelezés feltételeinek szigorodása miatt. A bankok által véghezvitt szigorítás azonban nem jelentkezett a teljes hitelkibocsátás volumenében. A körültekintő lakossági hitelezésről szóló kormányrendelet a lakáscélú hitelek esetében szigorított jelentősen a feltételeken, és a június 11-én életbe lépő második lépcsőtől (jövedelmi vizsgálat, hitelezhetőségi korlát) további szigorodás várható.

|

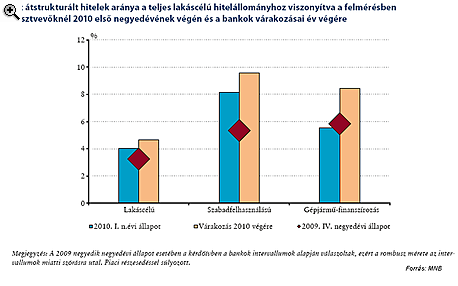

Nőtt a hitelállományokban az átstrukturált hitelek aránya, körükben az újból nem fizető adósok száma ugyan nő, de ennek mértéke kezelhető. 2010 első negyedévének végén az átsrukturálások a portfólió mintegy 3.5 százalékát tették ki a vállalati szegmensben, míg a háztartási jelzáloghitelek esetében meghaladta az 5 százalékot. Az átsrukturálásokat követően az ismételten nem fizető adósok (30 napon túli fizetési késedelembe esők) aránya a nagyvállalatok esetében alig 3.5 százalék, a kkv-k esetében 9 százalék. A lakossági hiteleknél nagyobb, 20%-os a visszaesési arány, a legnagyobb a szabadfelhasználású jelzáloghitelek terén.

|

LAKÁST, HÁZAT VENNÉL, DE NINCS ELÉG PÉNZED? VAN OLCSÓ MEGOLDÁS!

A Pénzcentrum lakáshitel-kalkulátora szerint ma 20 000 000 forintot 20 éves futamidőre már 6,22 százalékos THM-el, havi 143 171 Ft forintos törlesztővel fel lehet venni a K&H Banknál. De nem sokkal marad el ettől a többi hazai nagybank ajánlata sem: az UniCredit Banknál 6,42%, a Magnet Banknál 6,76%, az Erste Banknál 6,78%, a CIB Banknál 6,79%, míg a Raiffeisen Banknál pedig 7%. Érdemes még megnézni magyar hitelintézetetek további konstrukcióit is, és egyedi kalkulációt végezni, saját preferenciáink alapján különböző hitelösszegekre és futamidőkre. Ehhez keresd fel a Pénzcentrum kalkulátorát. (x)

A június 11-én életbe lépő kötelező jövedelemvizsgálat és hitelezhetőségi limit várható hatásairól elhangzott: ez minden bizonnyal szigorítja majd a hitelezési feltételeket, de sok múlik majd a bankokon, milyen szigorú jövedelmi korlátot határoznak majd meg. Tabák Péter szerint a rendelet lehetővé teszi a hitelkiváltást, vagyis hogy kedvezőbb feltételt nyújtó bankhoz forduljon az ügyfél. A jövedelmi vizsgálat mellett egy pozitív adóslista nagyban segítené az adósok hitelképességének felmérését - vélik az MNB-nél.

A devizahitelek esetleges forintra váltásának számottevő forintgyengítő hatása lehet, ennél részletesebb véleményt azonban a konkrétumok hiányában nem fogalmaztak meg az MNB szakértői Matolcsy György leendő nemzetgazdasági miniszter elképzeléseiről.

-

Hajlítható mobil 200 ezerért, erős gaming készülékek – Így tör előre a nubiát is gyártó ZTE a magyar mobilpiacon

A megfizethető innováció a kulcs a ZTE szerint.

-

Nem elég a Facebook: miért fontos a saját honlap is a magyar mikro- és kisvállalkozások többségénél?

Demján Sándor Program "Minden vállalkozásnak legyen saját honlapja" - így élt a pályáazati lehetőséggel négy hazai kisvállalkozó.

-

Tartósan alacsony árakkal és akciókkal erősít a Lidl

A Lidl termékek vásárlásával nemcsak a magyar fogyasztók járnak jól, hanem a hazai gazdák is.

-

Magyar trappista: a vásárlók és a tejágazat is jól jár vele (x)

A Sajtszívvel ellátott, hazai trappista megvásárlása kilogrammonként kb. 10 liter magyar tej felvásárlását jelenti a nehéz helyzetben lévő magyar gazdáknak.

Agrárium 2026

Retail Day 2026

Planet Expo és Konferencia – A tiszta energia jövője

Planet Expo és Konferencia – Agrárium a klímaváltozás szorításában